Gelir vergisi, bireylerin ve işletmelerin elde ettiği kazançlardan devlet tarafından alınan bir vergidir ve bu verginin miktarı, gelir seviyelerine göre değişen dilimlere ve oranlara göre belirlenir. Thro olarak bu kapsamlı rehberde, gelir vergisi oranları ve dilimlerinin nasıl hesaplandığını, hangi gelir türlerinin vergiye tabi olduğunu ve vergi yükünüzü nasıl planlayacağınızı detaylı şekilde ele alacağız. Böylece bu bilgiler, mali durumunuzu daha iyi yönetmenize ve vergi yükünüzü optimize etmenize yardımcı olacaktır.

Gelir Vergisi Nedir ve Neden Önemlidir?

Gelir vergisi, bireylerin ve kurumların elde ettikleri gelir üzerinden ödedikleri bir vergi türüdür. Bu vergi, kamu hizmetlerinin finansmanı için önemli bir kaynaktır ve devletin bütçesine büyük katkı sağlar. Böylece gelir vergisi oranları, her yıl devlet tarafından belirlenir ve gelir seviyelerine göre değişiklik gösterir. Vergi dilimleri, kişilerin gelirlerine göre farklı oranlarda vergilendirilmesini sağlar, bu sayede adil bir vergilendirme sistemi oluşturulur.

Gelir Vergisi Oranlarının Belirlenmesi

Her yıl, Maliye Bakanlığı tarafından gelir vergisi oranları ve dilimleri güncellenir. Bu güncellemeler, ekonomik koşullar ve enflasyon oranları gibi faktörlere bağlı olarak yapılır. Böylece gelir vergisi oranları ve dilimleri, bireylerin vergi yükünü belirlerken adil ve dengeli bir dağılım sağlamak amacıyla düzenlenir.

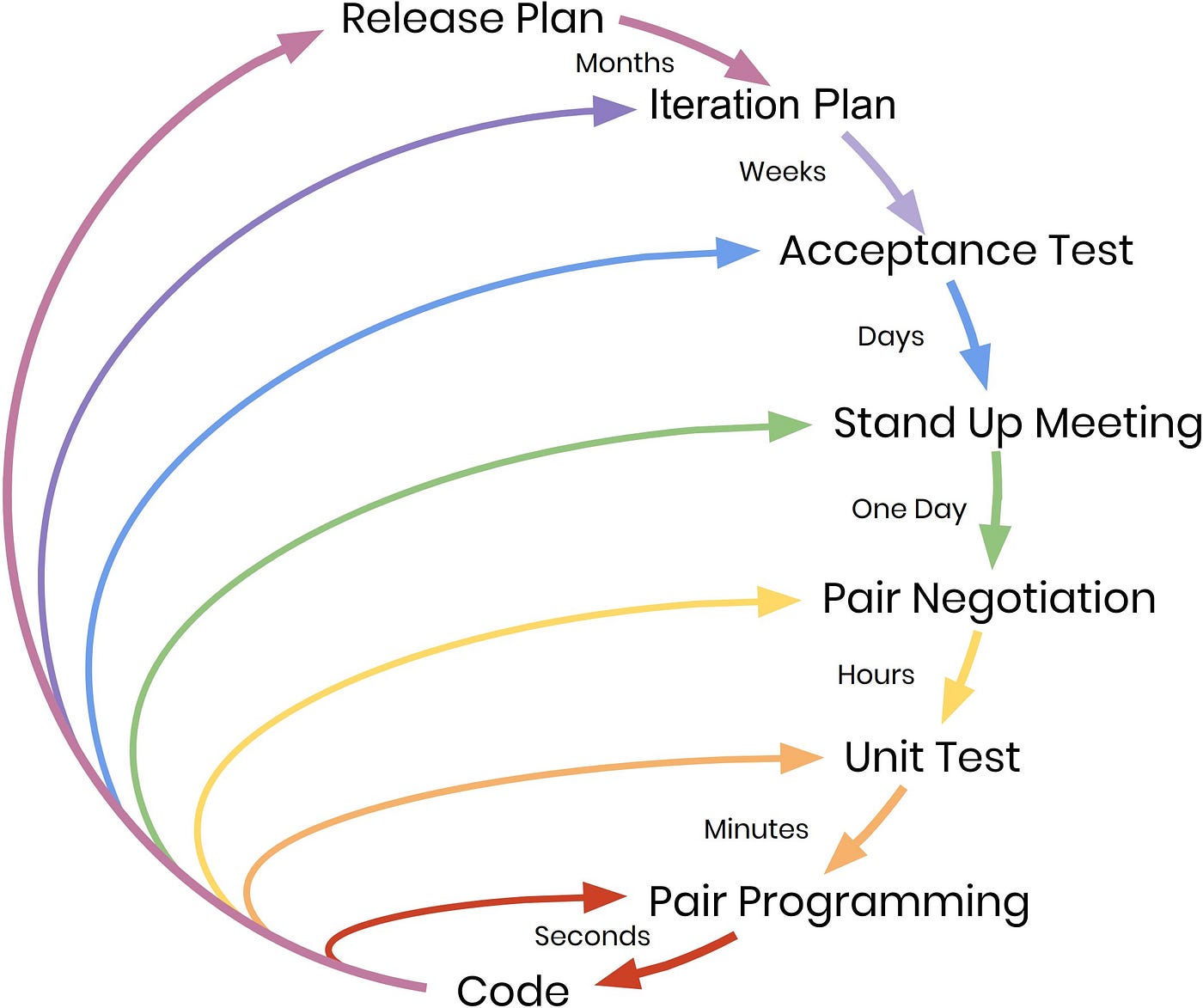

Gelir Vergisi Oranları ve Dilimleri Nasıl İşler?

Farklı gelir seviyeleri için belirlenmiş oranları ifade eder. Her dilim, belirli bir gelir aralığını kapsar ve bu aralığa giren gelirler, o dilime ait vergi oranına göre vergilendirilir. Örneğin, düşük gelir diliminde yer alan bireyler daha düşük oranlarda vergilendirilirken, yüksek gelir diliminde yer alan bireyler daha yüksek oranlarda vergilendirilir. Böylece, farklı gelir seviyelerindeki bireylerin ödeme güçlerine göre bir vergi yükü belirlenmiş olur.

Güncel Gelir Vergisi Oranları ve Dilimleri

| Gelir Aralığı (TL) | Vergi Oranı (%) |

|---|---|

| 0 – 70.000 | 15 |

| 70.001 – 150.000 | 20 |

| 150.001 – 550.000 | 27 |

| 550.001 ve üzeri | 35 |

Bu oranlar, gelir seviyesine göre değişen bir yapıya sahiptir ve yıllık gelir arttıkça vergi oranı da artar. Böylece gelir dilimleri ve oranları, vergi yükünün dengeli bir şekilde dağıtılmasını sağlar.

Gelir Vergisi Hesaplama Yöntemleri

Kişinin yıllık brüt geliri ve bu gelir üzerinden yapılacak indirimlerle belirlenir. Gelir vergisi hesaplamasında dikkate alınması gereken adımlar şu şekildedir:

1. Gelirin Belirlenmesi

Öncelikle, yıllık brüt gelir hesaplanır. Böylece brüt gelir, maaş, serbest meslek kazançları, kira gelirleri gibi tüm gelir kaynaklarını içerir. Bu tutar, gelir vergisi matrahının temelini oluşturur.

2. Vergiye Tabi Gelirin Hesaplanması

Brüt gelirden, çeşitli indirimler düşülerek vergiye tabi gelir hesaplanır. Bu indirimler arasında SGK primleri, bireysel emeklilik katkı payları, bağış ve yardımlar gibi giderler yer alır. Böylece bu giderler düşüldükten sonra elde edilen tutar, vergiye tabi gelir olarak adlandırılır.

3. Vergi Dilimlerine Göre Hesaplama

Vergiye tabi gelir, yukarıda belirtilen dilimlere göre ayrı ayrı vergilendirilir. Böylece her dilim için belirlenen oranlar, ilgili gelir aralığına uygulanır ve her dilim için ayrı ayrı vergi hesaplanır.

Örnek Hesaplama:

- Yıllık Brüt Gelir: 180.000 TL

- Vergiye Tabi Gelir: 170.000 TL (indirimler sonrası)

- 0 – 70.000 TL arası için: 70.000 TL x %15 = 10.500 TL

- 70.001 – 150.000 TL arası için: 80.000 TL x %20 = 16.000 TL

- 150.001 – 170.000 TL arası için: 20.000 TL x %27 = 5.400 TL

Toplam Gelir Vergisi: 10.500 TL + 16.000 TL + 5.400 TL = 31.900 TL

4. Kesinti ve İndirimlerin Düşülmesi

Toplam vergi tutarından, eğer mevcutsa kesintiler ve indirimler düşülerek net gelir vergisi tutarı belirlenir. Böylece eğitim harcamaları, sağlık giderleri, bağışlar gibi indirimler, vergi matrahını düşürerek vergi yükünüzü azaltır.

Vergi Matrahı Nedir ve Nasıl Hesaplanır?

Vergi matrahı, gelir vergisi hesaplanmasında kullanılan net gelir tutarıdır. Böylece brüt gelirden indirimler ve kesintiler çıkarılarak elde edilen vergiye tabi gelir, vergi matrahını oluşturur. Matrah hesaplanırken aşağıdaki unsurlar dikkate alınır:

- Brüt Gelir: Tüm gelir kaynaklarının toplamı.

- İndirimler: SGK primleri, bağış ve yardımlar, bireysel emeklilik katkı payları gibi kalemler.

- Kesintiler: Ücret gelirlerinden yapılan yasal kesintiler, işsizlik sigortası primi vb.

Örneğin, yıllık brüt geliri 200.000 TL olan bir kişinin, 15.000 TL SGK primi ve 5.000 TL eğitim harcaması varsa, vergi matrahı şu şekilde hesaplanır:

- Vergi Matrahı = 200.000 TL – 15.000 TL – 5.000 TL = 180.000 TL

Vergi Planlaması ve Yönetimi

Vergi planlaması, bireylerin ve işletmelerin vergi yükünü optimize etmek için uyguladıkları stratejiler bütünüdür. Böylece gelir vergisi yükünü azaltmak için şu yöntemler kullanın:

1. Yıllık Gelirin Takibi

Gelirinizi düzenli olarak takip ederek, vergi dilimleri içinde hangi seviyede olduğunuzu kontrol edin. Böylece bu sayede, yıl sonuna yaklaşırken vergi planlaması yaparak, yüksek vergi dilimine girmemek için gerekli adımları atın.

2. Vergi Matrahını Azaltan Harcamalar

Eğitim, sağlık harcamaları ve bireysel emeklilik katkı payı gibi giderleri vergi matrahınızdan düşün. Bu tür giderler, vergi matrahını düşürerek, daha düşük vergi ödemenizi sağlar.

3. Ek Gelirlerin Beyanı

Kira, faiz ve diğer ek gelirleriniz varsa, bu gelirleri doğru şekilde beyan edin. Böylece ek gelirler, vergi diliminizi ve dolayısıyla vergi oranınızı değiştirir. Bu nedenle, ek gelirlerinizi planlı bir şekilde beyan etmeniz önemlidir.

Vergi İstisnaları ve Muafiyetler

Gelir vergisinde bazı gelir türleri, istisna veya muafiyet kapsamında olur. Böylece bu durumlarda, ilgili gelirler üzerinden vergi ödenmez veya belirli bir tutara kadar olan kısmı vergiden muaf tutulur. Örneğin:

- Asgari Geçim İndirimi (AGİ): Çalışanların medeni durumlarına ve çocuk sayılarına göre gelir vergisinde indirim sağlayan bir uygulamadır. AGİ, kişinin brüt maaşından düşülerek vergi yükünü azaltır.

- Burs ve Yardımlar: Eğitim bursları gibi bazı gelir türleri vergiden muaf tutulur. Bu tür gelirlerin vergilendirilmemesi, eğitim ve sosyal yardım harcamalarını teşvik eder.

Gelir Vergisinde Sık Yapılan Hatalar

Gelir vergisi beyannamesi doldurulurken yapılan hatalar, ceza ve faiz yükü doğurur. Sık yapılan hatalardan bazıları şunlardır:

- Yanlış Gelir Beyanı: Gelirin eksik veya hatalı beyan edilmesi, ceza ve faiz ödemelerine neden olur.

- İndirim ve İstisna Haklarının Yanlış Kullanımı: Yanlış veya eksik hesaplanan indirimler, daha fazla vergi ödemenize yol açar. Böylece eğitim ve sağlık harcamaları gibi kalemlerde dikkatli olunmalıdır.

- Vergi Dilimlerinin Göz Ardı Edilmesi: Gelirin vergi dilimlerine göre hesaplanmaması, yüksek vergi ödemelerine sebep olur. Böylece her dilim için doğru oranların uygulanması önemlidir.

Gelir Vergisi Beyannamesi Nasıl Verilir?

Gelir vergisi beyannamesi, vergi mükelleflerinin yıllık gelirlerini beyan ettikleri bir formdur. Beyanname verme sürecinde dikkat edilmesi gereken adımlar şunlardır:

- Gelirin Toplanması: Tüm gelir kaynaklarınızı toplayarak brüt gelir miktarınızı belirleyin.

- İndirimlerin Hesaplanması: Vergi matrahını düşürecek indirimleri hesaplayın ve brüt gelirden çıkarın.

- Beyannamenin Doldurulması: Online olarak veya vergi dairesinden beyanname formunu doldurun.

- Vergi Dairesine Sunma: Beyannamenizi belirlenen tarihler arasında vergi dairesine sunun veya online olarak gönderin.

Gelir vergisi, mali yükümlülüklerinizi yerine getirmeniz için önemli bir sorumluluktur. Böylece vergi dilimlerini ve oranlarını doğru şekilde hesaplayarak, yükümlülüklerinizi yerine getirir ve vergi planlaması yaparak mali durumunuzu optimize edin.

Gelir Vergisinde Dikkat Edilmesi Gerekenler

Gelir vergisi, bireylerin ve işletmelerin mali yükümlülüklerini etkileyen önemli bir unsurdur. Bu nedenle, gelir vergisi beyannamesi hazırlarken ve vergi yükümlülüklerinizi yerine getirirken dikkat etmeniz gereken bazı önemli noktalar vardır. Böylece işte gelir vergisinde dikkat edilmesi gereken hususlar:

1. Gelir Beyanının Doğruluğu

Gelir beyannamesinde beyan edilen gelirlerin doğru ve eksiksiz bir şekilde hesaplanması büyük önem taşır. Böylece yanlış veya eksik beyan, ceza ve faiz gibi ek mali yükümlülüklere neden olur. Bu nedenle, tüm gelir kaynaklarınızı (maaş, kira, serbest meslek kazancı vb.) doğru bir şekilde belgeleyerek beyan etmelisiniz.

2. İndirim ve İstisna Haklarının Kullanımı

Gelir vergisi hesaplamalarında, indirim ve istisna haklarınızı doğru bir şekilde kullanmak, vergi yükünüzü azaltır. Örneğin, sağlık giderleri, eğitim harcamaları ve bireysel emeklilik katkı payları gibi kalemler, vergi matrahını düşürür. Böylece bu tür indirimleri kaçırmamak için harcamalarınızı düzenli olarak takip etmelisiniz.

3. Vergi Dilimlerine Dikkat

Gelir vergisi, belirli dilimlere göre farklı oranlarla hesaplanır. Gelirinizin hangi dilimde yer aldığını bilmek, vergi yükünüzü optimize etmenize yardımcı olur. Böylece gelir arttıkça daha yüksek vergi dilimlerine gireceğinizi unutmayın; bu nedenle, yıllık gelirinizi planlarken bu durumu göz önünde bulundurun.

4. Kesintilerin Takibi

Brüt gelirinizden yapılacak kesintileri (SGK primleri, işsizlik sigortası gibi) doğru bir şekilde takip edin. Bu kesintiler, vergi matrahınızı etkiler ve dolayısıyla ödeyeceğiniz vergi miktarını azaltır.

5. Beyan Süresine Uymak

Gelir vergisi beyannamesinin verilmesi gereken süreleri kaçırmamak önemlidir. Böylece belirlenen süreler içinde beyannamenizi vermediğiniz takdirde, cezai yaptırımlarla karşılaşırsınız. Bu nedenle, her yılın vergi takvimini kontrol ederek gerekli hazırlıkları yapın.

6. Ek Gelirlerin Beyanı

Kira gelirleri, faiz gelirleri ve diğer ek gelirlerin doğru bir şekilde beyan edilmesi gerekmektedir. Ek gelirlerinizi doğru bir şekilde beyan etmezseniz, bu durum müfettişler tarafından tespit edildiğinde yüksek cezalara yol açar.

7. Vergi Danışmanlığı

Gelir vergisi konusunda karmaşık durumlarla karşılaşabileceğiniz için, bir vergi danışmanından yardım almak faydalı olur. Böylece uzmanlar, vergi planlaması, indirimler ve beyanname hazırlama süreçlerinde rehberlik ederek size yardımcı olur.

8. Yıllık Gelirin Takibi

Yıllık gelirinizin düzenli olarak takibi, vergi yükümlülüklerinizi daha iyi yönetmenize yardımcı olur. Gelir değişikliklerini takip ederek, gerektiğinde vergi planlaması yapar ve yüksek vergi dilimlerine girmemek için önlemler alın.

Gelir vergisi, mali yönetim açısından dikkat edilmesi gereken kritik bir konudur. Böylece yukarıda belirtilen noktaları göz önünde bulundurarak, vergi yükümlülüklerinizi doğru bir şekilde yerine getirir, gereksiz cezalardan kaçının ve mali durumunuzu optimize edin. Unutmayın ki, düzenli takip ve doğru beyan, gelir vergisi süreçlerinde başarı için anahtardır.

Bireysel ve kurumsal vergi mükellefleri için doğru beyan ve planlama, mali sürdürülebilirlik açısından hayati öneme sahiptir. Böylece yanlış beyanlar veya dikkatsizlik, gereksiz mali yükümlülüklere yol açar. Bu nedenle, gelir vergisi beyannamesinin eksiksiz ve doğru bir şekilde doldurulması, hem yasal yükümlülüklerinizi yerine getirmenizi sağlar hem de olası cezalardan kaçınmanıza yardımcı olur.

Sonuç olarak, gelir vergisi sisteminin karmaşık yapısını anlamak ve uygulamak, mali durumunuzu optimize etmek adına büyük bir fırsat sunar. Böylece vergi planlaması, mali yönetiminizin ayrılmaz bir parçasıdır ve bu rehberdeki bilgiler ışığında, gelir vergisi yükümlülüklerinizi daha etkin bir şekilde yönetin. Unutmayın ki, bilgi ve hazırlık, vergi süreçlerindeki başarınızın anahtarıdır.