E-ticaret muhasebesi, bir işletmenin online ticaret faaliyetlerine dair finansal işlemleri düzenleyen, takip eden ve raporlayan muhasebe disiplinidir. Bu süreç, ürün satışlarının kaydedilmesinden, gelir ve giderlerin düzenlenmesine kadar geniş bir alanı kapsar. Özellikle çevrimiçi satış yapan işletmeler için e-ticaret muhasebesi, hem finansal sağlığı izlemek hem de yasal düzenlemelere uygunluk sağlamak açısından kritik bir öneme sahiptir.

E-ticaret işletmeleri için muhasebe işlemleri, yalnızca gelir ve giderleri kaydetmekle kalmaz, aynı zamanda doğru vergi hesaplamaları, nakit akışı yönetimi, stok takipleri ve işletmenin finansal durumunu gösterecek raporların hazırlanmasını da içerir. Bu, özellikle KDV, gelir vergisi ve diğer vergisel yükümlülüklerin doğru şekilde yerine getirilmesini sağlar.

E-ticaret Muhasebesi Nasıl Tutulur?

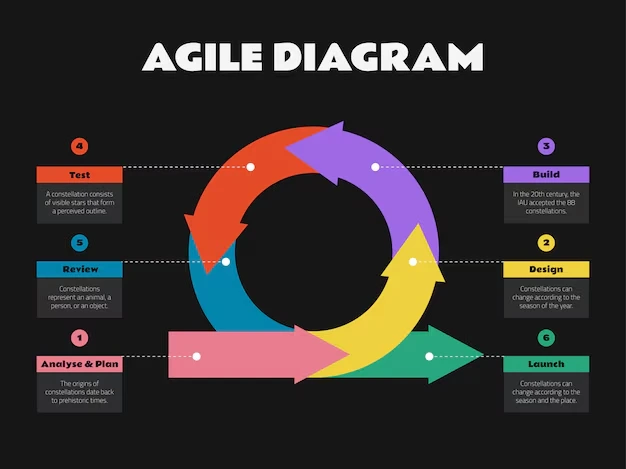

E-ticaret muhasebesi, farklı aşamalarda birçok işlemi kapsar. Bu işlemler bir araya geldiğinde, tüm muhasebe sürecinin düzgün işleyişini sağlar. İşletmenin finansal sağlık göstergelerinin doğru şekilde izlenebilmesi için muhasebe sürecinin her adımının titizlikle yönetilmesi gerekir.

1. Gelirlerin Yönetimi

E-ticaret işletmelerinde gelirlerin kaydedilmesi, en önemli muhasebe işlemlerinden biridir. Satışlar, genellikle çevrimiçi ödeme sistemleri (kredi kartı, dijital cüzdanlar) ve çeşitli platformlar (Amazon, Hepsiburada gibi) üzerinden yapılmaktadır. Bu gelirlerin her birinin doğru şekilde takip edilmesi gerekmektedir. Ayrıca, e-ticaret işlemlerinde iadeler ve iptaller sıklıkla gerçekleşir. Bu durum, gelir kaybı yaratabilir ve muhasebe açısından karmaşık bir süreç oluşturabilir. İade edilen ürünlerin satış gelirinden çıkarılması ve geri ödemelerin doğru şekilde yapılması gereklidir.

2. Giderlerin Takibi

E-ticaret işletmelerinin giderleri, fiziksel mağazalardan çok farklıdır. Depolama, lojistik ve reklam gibi birçok farklı gider kalemi bulunur. Bu giderlerin doğru şekilde hesaplanması, işletmenin kârlılığını doğru şekilde anlamasını sağlar. Ürün maliyetleri, kargo ücretleri, platform komisyonları ve reklam giderleri bu kalemler arasında yer alır. Özellikle çevrimiçi reklamlar, e-ticaret işletmelerinin büyümesinde büyük rol oynar. Bu nedenle, pazarlama giderlerinin doğru şekilde izlenmesi ve analiz edilmesi gerekir.

3. Vergi Yönetimi

E-ticaret işletmeleri, gelir vergisi, KDV ve diğer vergilerle ilgili yükümlülükleri yerine getirmek zorundadır. Bu vergilerin doğru hesaplanması ve beyan edilmesi, işletmenin yasal uyumluluğunu sağlar. Örneğin, Türkiye’de faaliyet gösteren bir e-ticaret işletmesi, %18 KDV oranını doğru şekilde hesaplamalı ve e-fatura sistemini kullanarak yasal yükümlülüklerini yerine getirmelidir. Ayrıca, uluslararası satış yapan işletmeler, farklı ülkelerdeki vergi oranlarına ve yasal düzenlemelere dikkat etmelidir.

4. Stok ve Envanter Yönetimi

Stok yönetimi, e-ticaret muhasebesinin önemli bir parçasıdır. E-ticaret işletmeleri, ürünlerini çevrimiçi olarak satarken stok takibi yapmak zorundadır. Stokların doğru yönetilmesi, işletmenin nakit akışını düzenler ve ürünlerin satış fiyatlarını etkiler. FIFO (First In, First Out) veya LIFO (Last In, First Out) gibi stok değerlendirme yöntemleri, ürünlerin maliyetlerini hesaplamak için kullanılır. Ayrıca, ürünlerin kaybolması veya hasar görmesi gibi durumlar da muhasebeleştirilmelidir.

5. Ödeme ve Tahsilat Yönetimi

E-ticaret işletmeleri, genellikle çeşitli ödeme kanallarını kullanır. Kredi kartı ödemeleri, dijital cüzdanlar (PayPal, Google Pay gibi) ve kapıda ödeme seçenekleri, farklı ödeme yöntemleridir. Bu ödeme sistemlerinin her birinin işlem ücretleri, komisyonları ve taksit seçenekleri olabilir. Bu nedenle, her bir ödeme kanalının muhasebeleştirilmesi önemlidir. Ayrıca, ödeme ve tahsilat süreçlerinin düzenli bir şekilde izlenmesi, işletmenin nakit akışını yönetmesine yardımcı olur.

Senaryo: Tekstil Ürünleri Satan Bir E-Ticaret İşletmesi

Firma Adı: TrendModa

Faaliyet Alanı: Kadın giyim ürünleri satan bir e-ticaret işletmesi.

Satış Kanalları: Kendi web sitesi, Trendyol, Amazon.

Yıl Sonu Finansal Raporu: 2024.

1. Satışların Kayıt Altına Alınması

TrendModa, online olarak kadın giyim koleksiyonları satmaktadır. Ocak ayında, kendi web sitesi üzerinden ve Trendyol platformunda toplamda 200.000 TL değerinde satış yapmıştır. Amazon üzerinden ise 50.000 TL değerinde satış gerçekleşmiştir.

Örnek Satış Kayıtları:

Web Sitesi Satışı: 100.000 TL (KDV hariç)

Trendyol Satışı: 80.000 TL (KDV hariç)

Amazon Satışı: 50.000 TL (KDV hariç)

Toplam Satış (KDV dahil) = (100.000 + 80.000 + 50.000) * 1.18 = 237.000 TL.

E-ticaret muhasebesi için bu satışların her biri, gelir tablosuna kaydedilecek ve KDV oranı doğru şekilde uygulanacaktır.

2. Ürün Maliyetleri (Cost of Goods Sold – COGS)

TrendModa’nın sattığı her ürünün maliyetini doğru şekilde takip etmesi gerekir. Örneğin, web sitesi üzerinden satılan 1.000 adet tişörtün maliyeti toplamda 40.000 TL’dir. Trendyol üzerinden satılan 500 adet elbisenin maliyeti ise 30.000 TL’dir. Amazon üzerinden satılan 300 adet çantanın maliyeti ise 15.000 TL’dir.

Örnek Ürün Maliyet Kayıtları:

Web Sitesi Tişört Maliyeti: 40.000 TL

Trendyol Elbise Maliyeti: 30.000 TL

Amazon Çanta Maliyeti: 15.000 TL

Toplam Ürün Maliyeti = 40.000 + 30.000 + 15.000 = 85.000 TL.

Bu ürün maliyetleri, gelir tablosuna yansıyan satış gelirlerinden düşülerek brüt kar hesaplanır.

3. Reklam ve Pazarlama Giderleri

TrendModa, satışlarını artırmak amacıyla dijital reklam kampanyaları yürütmektedir. Google Ads ve Instagram reklamlarına toplamda 15.000 TL harcanmıştır. Ayrıca, Trendyol için özel bir reklam bütçesi ayrılmış ve buna 5.000 TL harcanmıştır. Amazon’da ise 10.000 TL değerinde kampanyalar yürütülmüştür.

Örnek Pazarlama Gider Kayıtları:

Google Ads ve Instagram Reklamı: 15.000 TL

Trendyol Reklamı: 5.000 TL

Amazon Reklamı: 10.000 TL

Toplam Reklam Gideri = 15.000 + 5.000 + 10.000 = 30.000 TL.

Bu reklam giderleri, genel giderler arasında yer alır ve muhasebe kaydına dahil edilir.

4. Kargo ve Lojistik Giderleri

TrendModa, her satış için kargo ve lojistik hizmetlerinden faydalanmaktadır. 2024 yılının Ocak ayında, toplamda 20.000 TL kargo ücreti ödenmiştir. Bu ücret, ürünlerin her birinin gönderimi için gereken taşıma masraflarını kapsar.

Örnek Kargo Gideri Kayıtları:

Kargo Gideri: 20.000 TL

Kargo gideri, ürünlerin satış gelirinden düşülen maliyetlerin bir parçası olarak kaydedilir.

5. Platform Komisyon Ücretleri

E-ticaret platformları, satıcılarından belirli bir komisyon alır. TrendModa, Trendyol’dan yaptığı 80.000 TL’lik satış için %10 komisyon öder. Amazon’dan yaptığı 50.000 TL’lik satış için ise %15 komisyon ödemesi yapmaktadır. Web sitesi üzerinden yapılan satışlarda herhangi bir komisyon ödemesi yoktur.

Örnek Komisyon Ücreti Kayıtları:

Trendyol Komisyonu (80.000 TL * %10): 8.000 TL

Amazon Komisyonu (50.000 TL * %15): 7.500 TL

Toplam Komisyon Ücreti = 8.000 + 7.500 = 15.500 TL.

Komisyonlar, e-ticaret işletmesinin giderlerine dahil edilir ve kâr hesaplamasında düşülür.

6. Vergi Hesaplamaları ve KDV

2024 yılı için TrendModa, tüm satışlarından %18 KDV hesaplamak zorundadır. Gelirler ve giderler üzerinden yapılan hesaplamalarla, KDV oranına göre beyanname hazırlanır.

Örnek KDV Hesaplama:

Satışlardan KDV: 237.000 TL * 0.18 = 42.660 TL

Ürün Maliyetlerinden KDV: 85.000 TL * 0.18 = 15.300 TL

Reklam ve Diğer Giderlerden KDV: 30.000 TL * 0.18 = 5.400 TL

Net KDV Beyanı:

Satıştan alınan KDV = 42.660 TL

Giderlerden ödenen KDV = 15.300 + 5.400 = 20.700 TL

Net KDV = 42.660 TL (Alınan KDV) – 20.700 TL (Ödenen KDV) = 21.960 TL (Ödenecek KDV)

Bu KDV, belirli aralıklarla beyan edilerek ödenir. Aynı zamanda, vergi beyannameleri düzenlenip ilgili kuruma iletilir.

7. Kar ve Zarar Hesaplaması

Son olarak, TrendModa’nın net karı şu şekilde hesaplanır:

Gelirler:

Toplam Satış Geliri: 237.000 TL

Giderler:

Ürün Maliyeti: 85.000 TL

Reklam ve Pazarlama Giderleri: 30.000 TL

Kargo ve Lojistik Giderleri: 20.000 TL

Komisyon Ücretleri: 15.500 TL

Toplam Gider: 85.000 + 30.000 + 20.000 + 15.500 = 150.500 TL

Net Kar: 237.000 TL – 150.500 TL = 86.500 TL

Bu durumda, TrendModa’nın Ocak 2024 itibariyle net karı 86.500 TL olarak hesaplanır. Ancak, ödenecek vergi ve diğer masraflar bu rakamdan düşülerek nihai kar ortaya çıkar.

Sonuç ve Değerlendirme

Bu örnek senaryoda, e-ticaret muhasebesinin nasıl işlediğini, gelirlerin nasıl kaydedildiğini, giderlerin nasıl takip edildiğini ve vergilerin nasıl hesaplandığını adım adım inceledik. E-ticaret işletmelerinin muhasebe süreçlerini doğru bir şekilde yönetmeleri, işletmenin finansal sağlığını korumak ve büyümesini sürdürmek için hayati öneme sahiptir. Bu tür muhasebe işlemlerinin doğru yapılması, işletmelerin vergi yükümlülüklerini yerine getirmelerini sağlar ve aynı zamanda doğru finansal raporların elde edilmesine yardımcı olur.

E-Ticaret Muhasebesi Tutarken Yaşanan Zorluklar

E-ticaret muhasebesi, bir dizi zorlukla birlikte gelir. İşletmelerin karşılaştığı bu zorluklar, muhasebe süreçlerini daha karmaşık hale getirebilir. İşte bu zorluklardan bazıları:

1. Çoklu Satış Kanalları

Birden fazla platformda satış yapan işletmeler, her platformun farklı muhasebe gereksinimlerine tabidir. Örneğin, Amazon üzerinden yapılan satışlar ile kendi web siteniz üzerinden yapılan satışlar arasında işlem ücretleri, vergi hesaplamaları ve ödeme yönetimi farklılık gösterir. Bu farklılıklar, muhasebe sürecini zorlaştırır ve finansal raporların doğruluğunu etkiler.

2. Farklı Vergi Oranları ve Yasal Düzenlemeler

Uluslararası e-ticaret yapan işletmeler, farklı ülkelerin vergi düzenlemelerine tabidir. Bu durum, vergi oranları, KDV hesaplamaları ve yerel yasal gereksinimlerin değişmesine neden olur. Bu nedenle, e-ticaret muhasebesinde vergi hesaplamaları ve yasal düzenlemeler konusunda uzmanlık gereklidir.

3. Teknolojik Uyumluluk

E-ticaret muhasebesinin verimli olabilmesi için kullanılan yazılımların ve sistemlerin doğru şekilde entegre edilmesi gerekir. Çeşitli ödeme sistemleri, muhasebe yazılımları ve envanter yönetim araçları arasındaki entegrasyon, muhasebe süreçlerini kolaylaştırır. Ancak, bu yazılımlar arasındaki uyumsuzluklar, muhasebe işlemlerinin aksamasına ve hatalı raporların oluşmasına yol açar.

E-ticaret Muhasebesinde Kullanılan Yazılımlar ve Araçlar

E-ticaret muhasebesini yönetmek için çeşitli yazılımlar ve araçlar kullanılır. Bu yazılımlar, işletmelerin muhasebe süreçlerini daha verimli hale getirebilir ve manuel işlemleri azaltabilir. İşte bazı popüler muhasebe yazılımları:

Logo, Mikro ve Nebim: Türkiye’de yaygın olarak kullanılan ve özellikle küçük ve orta ölçekli işletmelerin tercih ettiği muhasebe yazılımlarıdır. Bu yazılımlar, muhasebe işlemleri ile birlikte stok, gelir ve gider takibini de kolaylaştırır. QuickBooks ve Xero: Küresel çapta tercih edilen online muhasebe yazılımlarıdır. E-ticaret işletmeleri için özellikle kullanışlı olan bu yazılımlar, satışlar, giderler ve vergi hesaplamalarını kolaylaştırır. ERP Sistemleri: Birçok farklı süreç (muhasebe, envanter, lojistik) bir arada yönetir. Bu tür sistemler, büyük ölçekli e-ticaret işletmeleri için idealdir.

E-ticaret muhasebesi, dijital ticaret yapan işletmelerin doğru finansal yönetimini sağlamak, yasal uyumluluğu korumak ve stratejik kararlar almak için vazgeçilmez bir unsurdur. Gelir ve giderlerin doğru yönetilmesi, vergi hesaplamalarının hatasız yapılması, stok takibi ve ödeme süreçlerinin düzgün işleyişi, e-ticaret işletmelerinin sağlıklı bir şekilde büyümesine olanak tanır. Ayrıca, doğru yazılımlar ve araçlar kullanılarak muhasebe süreçlerinin verimliliği artırır. Sonuç olarak, e-ticaret muhasebesi yalnızca bir gereklilik değil, aynı zamanda başarılı bir işletmenin temel yapı taşlarından biridir.